Deuda externa: el gobierno cierra filas detrás de su última oferta

Por Belén Ruíz Díaz

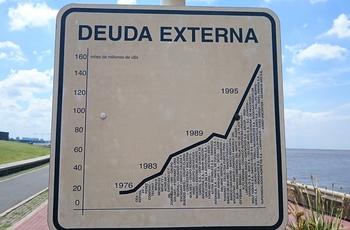

“La oferta que hicimos muestra nuestra voluntad y es definitiva”, insistió hace pocos días el ministro de Economía, Martín Guzmán, luego de que se diera a conocer el rechazo de los tres principales comités de acreedores sobre la última oferta de canje de la deuda, cuyo total es de U$S 66.500 millones emitidos bajo ley extranjera. Dicha oferta, presentada el 6 del corriente mes ante la Comisión de Valores de Estados Unidos (SEC), tiene un plazo de adhesión hasta el 4 de agosto y cuenta con mejoras no solo en el ámbito económico, sino también en el legal. Uno de los puntos más importantes es que se incluyó una clausula por la cual el canje debe tener una aceptación mínima del 50% de los bonistas. Cabe recordar que esta deuda fue originada durante el gobierno de Mauricio Macri, quien realizo el mayor pedido de crédito de la historia, por 57.000 millones de dólares.

El Ministerio de Economía comunicó que la nueva enmienda propone reducciones de capital, aumentos de cupones y vencimientos más cortos sobre los nuevos bonos ofrecidos. La propuesta inicial, presentada en el mes de abril, establecía que cada 100 dólares, se pagarían 40, y lejos quedaban de los 60 que pedían los tenedores de bonos. Luego el gobierno cedió a 50 dólares por cada 100 de deuda, y los bonistas bajaron sus pretensiones en un rango de 53 a 55. Lo presentado al día de hoy se acerca a 53 dólares, por lo que esta vez sí es la última oferta.

Argentina está unida.#CrecerParaPagar https://t.co/qGHvUUnuCG

— Martín Guzmán (@Martin_M_Guzman) July 21, 2020

Mediante un comunicado, el Grupo Ad Hoc de Accionistas de Bonos Argentinos, el Comité de Acreedores de Argentina y el Grupo de Accionistas de Bonos de Intercambios, aceptaron los nuevos términos legales pero no aceptan los términos económicos y presentaron una contraoferta: ofrecen un alivio de U$S35.000 millones, contra los U$S40 mil millones que ofrece el gobierno, solicitan que los pagos comiencen en julio del próximo año y no en septiembre, y bajan el cupón de interés a un 3,4% anual, contra el 3,07% que presentó el ministro de Economía. Además plantearon que aceptaran que los bonos Globales, emitidos durante el macrismo, conserven los términos legales del 2016.

Estos tres grupos afirmaron tener mas de un tercio del total de la deuda y consideran que esta propuesta dará en un corto plazo “el alivio que Argentina necesita con urgencia”. Por otra parte se mencionó que se brindará “una solución sostenible a largo plazo que asegure el futuro del país y su acceso a los mercados internacionales de capital”. Lo llamativo es que esta propuesta no proviene solamente del fondo BlackRock, quien siempre se mostró confrontativo con el gobierno, sino que también de parte de Fintech y Gramercy, que en un comienzo estuvieron de acuerdo con la propuesta argentina.

Desde el gobierno ya se rechazó dicha contrapropuesta alegando que ya se hizo un esfuerzo muy grande, y que lo único que se podría modificar son los acuerdos legales pero no los económicos. Guzmán expresó por su parte que los acreedores tienen una falta de entendimiento sobre la actual situación del país y que considera que la mayoría de los bonistas aceptará la propuesta presentada a principios de mes. También agregó que “aceptar lo que piden algunos acreedores significaría someter a la sociedad argentina a mas angustia, implicaría por ejemplo ajustar jubilaciones, y el gobierno no lo va a hacer”, y apeló además, a la buena fe de los grupos restantes.

Martín Guzmán sobre la deuda externa. Clarito como el agua. pic.twitter.com/y9jqmffxei

— Cristina Kirchner (@CFKArgentina) July 21, 2020