La enfermedad principal del Capitalismo, por Enrique Martínez

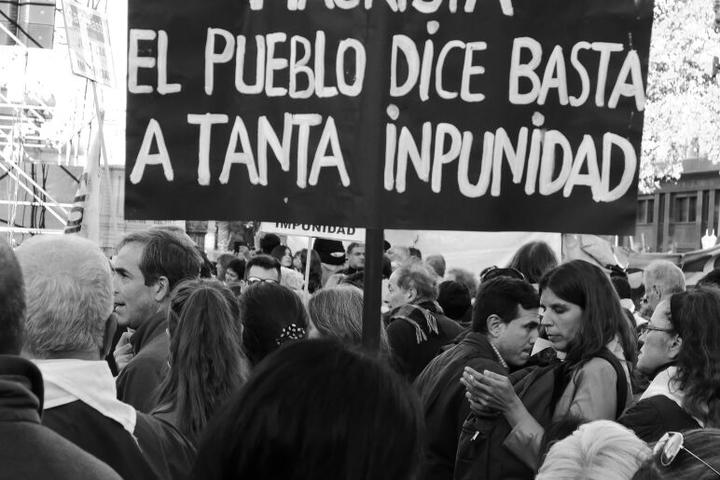

Por Enrique Martínez | Foto Wally Velázquez

Un sistema económico hegemonizado por el capital, por definición, acumula renta en manos de una pequeña fracción de la ciudadanía. La inversión posterior de esa renta, en nuevas actividades productivas o de servicios, es lo que genera la dinámica evolutiva del sistema. Los bancos, en principio, son los intermediarios de esa dinámica, porque deben recibir depósitos de quienes tienen excedentes y prestarlos a quienes quieren invertir. La historia del mundo relata hace siglos, sin embargo, las variadas formas en que los mercaderes de dinero se han involucrado de manera más compleja en esa secuencia elemental recién descripta. Es que hay dos elementos estructurales que se han consolidado a través del tiempo.

a) La acumulación de renta se concentra en cada vez menos manos, como demostración de las crecientes barreras de ingreso a cualquier mercado, por las reglas que imponen los capitalistas dominantes. Eso hace que haya una tendencia sistemática a disponer de capital que no tiene ni busca destino productivo, que aún así espera obtener un beneficio. b) Los Estados son demandantes de capital para inversiones sociales, que no generan renta. Son deudores permanentes, que atienden sus egresos sólo parcialmente con impuestos.

Esos dos componentes son el punto de partida para la llamada banca de inversión, que canaliza excedentes financieros hacia inversiones en títulos públicos y hacia mercados virtuales que se han creado vertiginosamente desde hace más de un siglo. Los negocios puramente financieros no han dejado de crecer, llevando a los bancos de depósito a canalizar parte de lo recibido por sus clientes a ese ámbito paralelo, aumentando el giro en términos más y más especulativos, constituyendo así un verdadero casino global.

En resumen: el sistema productivo genera excedentes permanentes y el sistema financiero amplifica sus efectos, hasta construir escenarios de crisis donde parte de esos excedentes se auto destruyen y la rueda vuelve a comenzar. Esas crisis han sido guerras, con inmensa desaparición de patrimonios, y también quiebras de bolsas de valores o evaporación de burbujas financieras de variada dimensión. La que se creía entonces insuperable crisis bursátil de 1929 en Wall Street, con repercusiones mundiales, llevó al gobierno de Franklin Roosevelt a tomar una serie de acciones para recuperar una economía diezmada. Una medida no menor, diría bien importante, fue la aprobación de la ley Glass Steagall en junio de 1933, que prohibió a los bancos de depósito actuar como banca de inversión, para evitar justamente que actuaran reduciendo la inversión productiva. Esa ley fue muy efectiva por décadas, pero comenzó a ser limada por los bancos,apoyándose especialmente en apelaciones chauvinistas, ya que centros como Londres se convirtieron en eje de la especulación financiera y los bancos norteamericanos perdieron dimensión relativa. Finalmente, en noviembre de 1999 la ley fue derogada, luego de un fuertísimo lobby del Citigroup. No son poco los que consideran que esta decisión está en la base de la crisis financiera de 2008, que se arrastra hasta hoy, con estafas y desaparición de bancos de inversión, con compensaciones del Tesoro por cifras inimaginables, para sostener un sistema que genera excedentes que no se encuentra donde colocar, en un mundo donde los países pobres y excluidos son legión.

En Argentina, como en todo el mundo periférico, los bancos han podido intervenir donde han querido, llevando la delantera la especulación,hasta el límite actual, en que expresamente se estimula al sistema para que use los depósitos de particulares en letras de corto plazo, con enormes rentabilidades, que por supuesto no encuentran luego cauce, contrariando todo lo que aquella ley de 1933 quiso evitar en el centro del mundo.

Esta breve historia recién recordada no puede ser omitida del análisis futuro. No podemos caer en la trampa de considerar que bajar los intereses de letras para convertir negocios monstruosos para los bancos en “solo” muy buenos negocios puede ser una meta de gobierno. El sistema financiero debe ser un servicio público o será parte central del estrangulamiento social. Sin vueltas. No hay término medio. Es necesario que nos miremos en el espejo del mundo desarrollado, que se alegra en este momento del dictado de una ley en California para la creación de un banco público o discurre sobre las intenciones de Donald Trump de reflotar aquella ley de 1933, para al menos pasar a discutir la hegemonía del casino en este loco carrousel capitalista. Podemos sumar también a las corrientes progresistas del mundo central, que levantan la bandera de bancos públicos federales, convertidos en eje excluyente de la financiación de la actividad productiva de una Nación.

*Instituto para la Producción Popular