Mega-Canje: la gran estafa

Por Juan Cruz Guido

Durante toda la década de los '90 la Argentina fue el país modelo del sistema financiero mundial, hegemónico luego de caída del comunismo soviético. Su apego a las recetas neoliberales, hijas del Consenso de Washington, despertaba todo tipo de elogios de los organismos internacionales de crédito, ejecutores del adoctrinamiento político sobre las bondades de las finanzas -desreguladas- y con sede en la avenida Wall Street. De la misma manera que lo habían hecho en su nacimiento para sostener el "patrón dólar" de la posguerra, los organismos de crédito, con su estandarte en el Fondo Monetario Internacional (FMI), presentaban a la Argentina menemista como un ejemplo de la economía del nuevo siglo.

Más allá de los estrechos lineamientos ideológicos que existían entre Argentina y Estados Unidos, fruto de las declaradas "relaciones carnales" entre ambos países -no pudiendo evitar pensar en la dialéctica del Amo y el esclavo de Hegel-, existe una dimensión netamente económica de la predilección por la Argentina de parte del sistema financiero mundial. Esta perspectiva tiene que ver con el negocio que significaba para los grandes operadores de inversión en Wall Street el “milagro argentino". Estos grandes operadores, bancos trasnacionales y fondos de inversión de pensiones -como lo eran las polémicas AFJPs-, necesitaban constantemente reportar ganancias de sus inversiones a los accionistas. Para lograrlo, los "lobos" de Wall Street idearon todo tipo de maniobras tendientes a ampliar las "ganancias" de sus carteras. Desde empresas fantasmas hasta falsas inversiones productivas en países emergentes, los corredores de bolsa movían millones de dólares en un mercado obnubilado por la aparición de Internet, sinónimo de globalización. En ese contexto, la Argentina emerge (en términos propios de la centralidad) como una plaza financiera ideal para inflar ganancias con bonos a tasas de interés altísimas, producto de la necesidad constante del país de sostener la convertibilidad ("1 a 1"), sistema monetario que regía en ese momento.

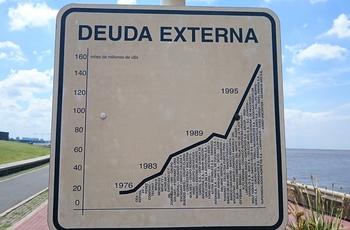

De esta manera, la Argentina se veía inmersa en un círculo vicioso para su economía, que cada vez perdía más en la relación al peso de los servicios de la deuda externa (vencimientos de pagos e intereses) sobre el PBI. Dicha situación llegó al extremo de que, para diciembre del año 2000, las obligaciones internacionales del país sumaban la sideral cifra de 128.018 millones de dólares y representaban casi la mitad del Producto Bruto Interno (45%).

Crónica de una estafa

Luego de una década de continuo endeudamiento externo y refinanciación de esa deuda, la situación del país se tornó crítica. Con la llegada del nuevo siglo, la destrucción de la industria y la economía productiva del país, sumado a la liquidación del Estado producto de la privatizaciones, profundizaron la evidente falta de capacidad de repago de la Argentina.

En enero de 2001 se terminaba de aprobar una de las últimas medicinas que el sistema financiero le proveería a la Argentina para mantener la farsa, que para ese entonces significaba la convertibilidad y el modelo neoliberal, versión periferia. El denominado "Blindaje 2000" era un gran préstamo otorgado por el Fondo Monetario, el Banco Mundial, el Banco Internacional y el Tesoro de España, y con sus actores locales agrupados en torno a las AFJP y los bancos locales. Dicho empréstito, que sumaba la cifra de 39.200 millones de dólares, le garantizaba a la Argentina, en los papeles, cubrir el 90% de los pagos de la deuda del 2001 y el 70% de los vencimientos del 2002. De esta manera, se buscaba dar la falaz impresión a los "sensibles" operadores de Wall Street de que la Argentina era solvente.

A pesar de la anunciada llegada de ayuda internacional, para abril de 2001 la situación de la Argentina era cada vez más endeble. Debido a la desconfianza que reinaba sobre la capacidad de pago de su deuda pública, los grandes actores de las finanzas vernáculas comenzaron a prevenir -y provocar- la crisis dolarizando sus capitales y fugándolos del país. La recesión acumulada, producto de la desindustrialización y la baja de la actividad económica, sumado a la masiva salida de divisas, volvió a golpear la recaudación y a ampliar la brecha del déficit fiscal. Esta situación provocó la abrupta salida del ministro de Economía, José Luis Machinea, del entonces gobierno de la Alianza que había asumido en 1999 liderada por Fernando De la Rúa. Luego de un breve y cuestionado paso de Ricardo López Murphy por el ministerio, el artífice de la Convertibilidad, Domingo Cavallo, volvió a dirigir los designios económicos del país.

Una de las primeras medidas del polémico "superministro" fue garantizarle los negocios a la banca internacional, principal acreedor de la Argentina. La maniobra fraudulenta fue conocida como “Megacanje”, ya que justamente consistía en un mecanismo de canje de bonos de deuda pública para aplazar más de 20 mil millones de dólares en vencimiento de capital e intereses. La propuesta apareció en el despacho de Cavallo de mano del ex secretario del Tesoro de los Estados Unidos, David Mulford, que, en ese momento, ocupaba el lugar de titular del Banco Credit Suisse-First Boston. Uno de los ideólogos del "milagro argentino" en Wall Street, que ahora atendía del otro lado del mostrador, proponía refinanciar los vencimientos de la deuda Argentina con plazos que se pagarían hasta 2031. Lo que parecía un apoyo más de la banca internacional al gobierno argentino, ocultaba ser un doloso salvataje a las carteras de los bancos. Las entidades financieras Banco Francés, el Santander Central Hispano, el Galicia, Citigroup, HSBC, JP Morgan, Salomon Smith Barney y Credit Suisse First Boston (del cual Mulford era representante) poseían 20 mil millones de los bonos por 27 mil millones de dólares que fueron canjeados. Es decir, se aseguraban nuevos títulos a una tasa de interés del 15% y, por otro lado, cobraban abultadas comisiones por la operación que en total sumaron 150 millones de dólares entre los sietes bancos intervinientes, sumados a 20 millones que obtuvo Mulford por haber acercado la ruinosa idea.

De esta manera, quedaba sellada una de las mayores estafas al Estado argentino ya que, en pericias posteriores, se determinó que la maniobra denominada "Megacanje" aumentó la deuda pública en 53 mil millones de dólares, garantizándole a los bancos un negocio que continua hasta hoy en día.